Потребительские кредиты — сегодня самая востребованная банковская услуга. Банки предлагают потребительские кредиты на самые разные цели: приобретение мебели, бытовой техники, приобретение жилья, автомобилей, туристических путевок, оплату образования, лечения и т.п.

Получение кредита дает возможность приобрести любую понравившуюся вещь (от сотового телефона до автомобиля), но решение о привлечении кредита должно приниматься не в состоянии эйфории. Надо понимать, что кредит придется отдавать, еще и с процентами. Потенциальный заемщик должен оценить свое финансовое состояние, ближайшие перспективы его изменения (например: через 2 месяца у вас жена уходит в декретный отпуск, или в вашей фирме планируется сокращение штата) и быть уверен в том, что сможет вернуть кредит (исключая, естественно, форс-мажорные обстоятельства).

Не следует забывать, что банки — не благотворительные общества, а коммерческие организации, и выдают кредиты на основе срочности, возвратности и платности. Из-за не погашенных вовремя кредитных платежей у банков снижается ликвидность, страдают партнеры банка и его деловая репутация. К заемщику, допустившему просрочку платежа, начинают применяться штрафные санкции, которые, при длительном непогашении кредита, могут даже превысить сумму основного долга. При этом страдает кредитная история заемщика, что в будущем может стать причиной отказа в получении кредита как в данной так и в других кредитных организациях.

Что же делать добросовестному заемщику, который, из-за непредвиденных обстоятельств, в течение некоторого времени не сможет вовремя и/или в полном объеме вносить платежи по кредиту? Рассмотрим наиболее типичные ситуации:

"Я в кредит брала телефон (телевизор, стиральную машину и т.п.). 6 месяцев платила вовремя и в полном объеме. Но потом я тяжело заболела (уволили с работы, ухаживала за больными детьми/матерью/отцом и т.п.) и теперь не могу платить. Что мне делать?"

Если вернуть кредит вовремя не получается, это не повод отчаиваться и готовиться к худшему. Попробуйте грамотно подойти к решению проблемы.

Если должник не погасил кредит вовремя или не внес очередной платеж до указанного в кредитном договоре дня, банк автоматически относит эту задолженность к просроченной и клиенту грозят штрафные санкции. В случае, когда просрочка составляет продолжительное время (от одного до трех месяцев), кредитная организация может потребовать досрочного погашения всей суммы долга, а при несогласии должника — подать иск в суд.

Первое, что должен сделать клиент, который хочет добиться отсрочки, — прийти в банк и сообщить о своих проблемах. Причем сделать это лучше всего заранее, когда момент просрочки еще не наступил, и в письменном виде.

Основная задача заемщика — убедить кредитного инспектора в том, что он не можете рассчитаться с банком по объективным причинам. К таковым прежде всего относятся потеря работы или тяжелая болезнь. Банк должен быть уверен, что заемщик в скором времени справится со своими проблемами и сможет погасить ссуду. Если заемщик располагает хорошей кредитной историей, понимает проблему и готов платить, а не скрываться от сотрудников банка, кредитные организации, в своем большинстве, пойдут ему на встречу и предложат программу реструктуризации задолженности.

Реструктуризация — это изменение платежного графика по кредитному договору заемщика, при котором уменьшаются ежемесячные платежи по кредиту.

Существуют следующие основные виды реструктуризации долга:

Увеличение срока возврата кредита — при снижении уровня дохода банк может уменьшить сумму ежемесячного платежа, увеличив при этом срок возврата кредита (обычно на период от 6 мес. до 3 лет).

Предоставление платежных каникул (льготного периода) — добросовестным заемщикам, испытывающим временные материальные трудности, банк предлагает отсрочку погашения основного долга (в основном, на период от 1 до 12 месяцев) с ежемесячной выплатой только начисленных процентов, как с возможностью одновременного увеличения срока кредитования на период платежных каникул, так и без увеличения срока кредитования.

Перевод кредита из иностранной в национальную валюту.

Рефинансирование кредитной задолженности — клиенту предоставляется новый кредит на сумму фактической задолженности, при этом меняются условия кредитования (сумма ежемесячного платежа, срок возврата кредита).

Изменение порядка погашения задолженности по кредиту — клиенту предоставляется специальный режим обслуживания кредита: например, сначала производится выплата суммы просроченного основного долга, затем – суммы просроченных процентов и комиссий, далее – суммы начисленных штрафов и пеней.

Возможность реструктуризации кредита и вид предоставляемой программы определяются для каждого заемщика индивидуально, исходя из его конкретной текущей финансовой ситуации и прогноза восстановления уровня платежеспособности. При этом банк запрашивает у заемщика определенный пакет документов и после его анализа предлагает и обсуждает с заемщиком вариант реструктуризации кредита.

Для реструктуризации задолженности клиенту, временно испытывающему материальные затруднения, необходимо обратиться в отделение банка, в котором получен кредит, оформить заявку на предоставление реструктуризации и предоставить полный пакет документов, требуемый кредитной организацией.

"Мы взяли ипотечный кредит на покупку квартиры. Платили вовремя 2 года, но теперь у нашей семьи снизился уровень дохода и нет возможности в полном объеме выполнять свои обязательства перед банком: жена находится в отпуске по уходу за ребенком, а мне сократили заработную плату. Что делать?"

В настоящее время заемщикам, выплачивающим ипотечные кредиты и оказавшимся в трудной жизненной ситуации в результате утраты работы или существенного снижения дохода, оказывается государственная поддержка в виде реструктуризации ипотечных жилищных кредитов (займов).

Реструктуризация — это изменение платежного графика по кредитному договору, при котором заемщику предоставляется льготный период продолжительностью 12 месяцев, в течение которого он продолжает вносить платежи по ипотечному кредиту, но они будут существенно меньше, чем обычно.

По вопросу реструктуризации ипотечного кредита заемщик может обратиться либо в банк, выдавший кредит (если у банка есть соответствующая программа), либо в ОАО "Кубанское ипотечное агентство", которое является уполномоченным лицом Агентства по реструктуризации ипотечных жилищных кредитов ("АРИЖК").

Реструктуризировать ипотечный кредит по стандартам АРИЖК можно, если:

1. Заемщик является гражданином РФ;

2. Жилье, купленное заемщиком по ипотеке/заложенное в обеспечение исполнения обязательств по ипотечному кредиту — единственное для проживания;

3. Доход заемщика снизился до величины составляющей менее суммы трех прожиточных минимумов на каждого члена семьи за вычетом ежемесячных платежей по ипотечному кредиту (займу);

4. Заемщиками уже использованы все имеющиеся активы для выполнения обязательств по кредиту (займу), и нет ликвидного имущества, а также паев, ценных бумаг, банковских вкладов и других сбережений (позволяющих исполнить текущие обязательства по ипотечному кредиту (займу) в течение 12 (двенадцати) месяцев, кроме исключений, предусмотренных "Стандартом реструктуризации ипотечных жилищных кредитов (займов) для отдельных категорий заемщиков");

5. Площадь приобретенного в ипотеку жилья составляет: для одного человека — не более 50 кв.м, для двоих — до 35 кв.м на каждого, для семьи из трех человек и больше — максимум по 30 кв.м.;

6. Кредитный договор (Договор займа) заключен заемщиком до 01 июля 2009 года и жилье находится в залоге у кредитора (займодавца), то есть залог жилого помещения (ипотека) оформлен надлежащим образом;

7. У заемщика отсутствуют непогашенные просрочки платежей по ипотечному кредиту (займу) сроком более 90 (девяносто) дней, возникшие до снижения дохода.

АРИЖК разработано несколько схем реструктуризации ипотечных кредитов (займов):

· Стабилизационный заем;

· Стабилизационный кредит;

· Смешанный договор.

Все они имеют равную эффективность для заемщика. Различия определяются степенью участия банка-кредитора в процессе реструктуризации.

Государственная помощь оказывается всем заемщикам при условии соответствия требованиям к заемщикам, жилому помещению и ранее предоставленному ипотечному кредиту (займу).

Об условиях реструктуризации более подробно можно узнать в консультационном центре ОАО "Кубанское ипотечное агентство" по адресу: г. Краснодар, ул. Леваневского 106, корпус А, офис 2, а также по следующим телефонам:

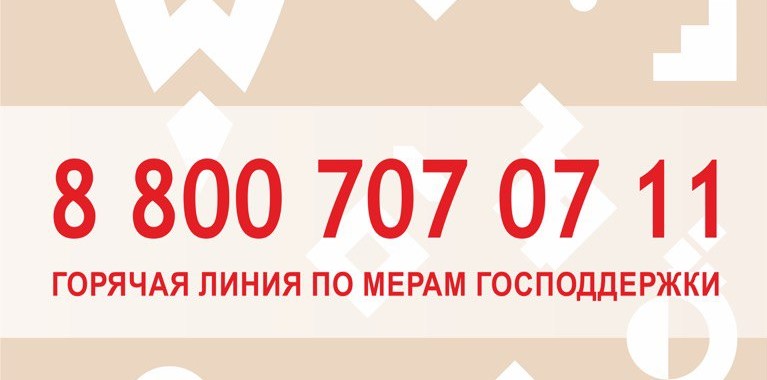

горячая линия ОАО "Кубанское ипотечное агентство": 8 (861) 279-03-01;

горячая линия ОАО "АРИЖК" (г. Москва): 8 (800) 700-70-02 (звонок по России бесплатный).

Полную информацию и перечень документов по реструктуризации ипотечных кредитов вы можете получить в разделе "Реструктуризация ипотечных кредитов" на сайте: www.arhml.ru